Сценарии

реализации проекта используются для

более полной и точной оценки проектной

эффективности в условиях неопределенности.

При проведении анализа рисков

инвестиционных проекта возникает

множество вариантов развития событий.

Сценарии, или модели, позволяют описать

все это множество. Такой модельный

анализ связан с необходимостью

преобразования исходной информации о

факторах неопределенности в информацию

о вероятностях отдельных условий

реализации и существующих показ-лях

эффективности. Прежде всего, подходит

к описанию бизнес-процессов.

На

основе анализа сценариев можно оценить

воздействие на изменение выбранного

для анализа критерия оценки проектной

эффективности одновременного изменения

всех основных переменных проекта,

определяющих его денежные потоки.

Преимущество метода – отклонения

параметров рассчитываются с учетом их

взаимозависимостей.

Анализ

сценариев

применяется в случае, когда возможны

несколько вариантов будущего развития

событий. Например, в отношении ожидаемого

в будущем развития экономики в стране.

Возможны 3 варианта экономический бум,

нормальное развитие и депрессия. В

зависимости от сценария будущего

развития экономике меняются результаты

реализации ИП, например , NPV

может быть 12600( вероятность 0,1) при

экономич буме и – 1464(0,5) при депрессии.

В таком случае рассчитывается ожидаемая

ценность проекта ( ENPV)

как средневзвешенная по вероятности

возникновения того или иного сценария

величина. Положительное значение ENPV

означает возможность принятия оцениваемого

ИП. (NPV-чистая

приведенная стоимость, расчитывается

как разница между суммой дисконтирования

притоков и суммой дисконтирования

оттоков)

( поэтапное принятие решений о проекте

и проведение дополнительных исследований

рынка, если проект связан с продажей

нового продукта, используется древо

решений)

|

Сценарий экономики |

Спрос На |

NPV |

Вероятность |

|

Бум |

15000 |

12606 |

0,1 |

|

Норм |

12000 |

6576 |

0,4 |

|

Депрессия |

8000 |

-1464 |

0,5 |

Ожидаемая

ценность

проекта-Expected

Net Present Value (ENPV)

ENPV

=

0,1·12606 + 0,4 ·6576 + 0,5 ·(-1464) = 3159

«Дерево

решений»-наглядный пример, основанный

на вероятностной оценке конкретного

сценария.

Главная

проблема практического использования

сценарного подхода — необходимость

построения модели ИП и выявление связи

м/у переменными.

Недостатки:1)объемные

подготовительные работы по отбору и

аналитической переработке информации,

сопровождающие создание нескольких

моделей, соответствующих

кажд.сценарию;2)неопределенность,

размытость границ сценариев. Правильность

их построения зависит от качества

построения модели и исходной информации,

что значительно снижает их прогностическую

ценность;3)ограниченность количества

сценариев, подлежащих детальной

проработке, и переменных, подлежащих

варьированию.

Преимущ-ва:1)учет

корреляции м/у переменными и влияния

этой связи на значение интегрального

показ-ля;2)дает представление об

устойчивости всего проекта в целом к

измен-ям внеш.среды;3)очень содержательный

процесс, позволяющий получить более

полное представление о проекте и

возможностях его будущего осуществления,

выявить + и – проекта.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Автор:

Опубликовано: 16 Сентября 2005

Методы количественного анализа риска инвестиционных проектов

Практические примеры расчёта

Исходная информация: предприятие «Техинэко», занимающееся строитель-ством локальных котельных, реализует проект для завода «Старт» (Н. Новгород). Экономический эффект строительства локальной котельной для завода «Старт» за-ключается в снижении затрат на отопление, так как в случае реализации проекта приведённые затраты существенно меньше, чем приведённая стоимость платежей по тарифам за централизованное отопление.

В результате анализа технико-экономического обоснования проекта было ус-тановлено, что ключевыми факторами, определяющими риск данного проекта явля-ется соотношение себестоимости 1Гкал, вырабатываемой локальной котельной и та-рифа за централизованное отопление.

В общем же случае для определения ключевых параметров проекта можно ис-пользовать анализ чувствительности, в качестве оптимального инструмента для это-го рекомендуется применять соответствующий модуль анализа программных паке-тов «Project Expert» и «Альт-Инвест», которые обеспечивают возможность быстрого пересчёта по всем факторам. Хотя в большинстве случаев ключевые факторы проек-та известны из предыдущего опыта, либо установлены по результатам маркетинго-вого исследования, а анализ чувствительности необходим лишь для количественно-го определения степени влияния этого фактора.

Риск-анализ данного проекта был выполнен двумя способами:

- имитационное моделирование методом Монте-Карло

- анализ сценариев.

Риск-анализ инвестиционного проекта методом

имитационного моделирования

Моделируя значение NPV в зависимости от ключевых факторов были получены значения NPV по трём опорным вариантам развития событий (оптимистичный, пес-симистичный, реалистичный). Методом экспертных оценок были определены также вероятности реализации этих вариантов. Полученные результаты использовались как исходные данные для имитационного моделирования (табл. 3.)

Таблица 3

Исходные условия эксперимента

| NPV (тыс. руб.) | Вероятность | |

| Минимум | 9634 | 0,05 |

| Вероятное | 14790 | 0,9 |

| Максимум | 43163 | 0,05 |

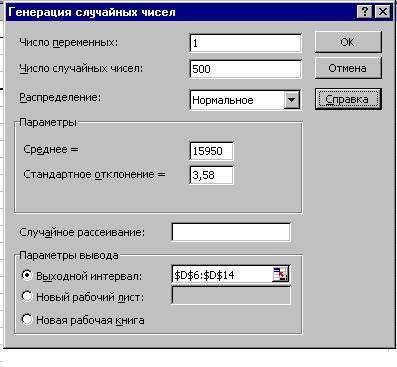

На основе исходных данных проводим имитацию. Для проведения имитации рекомендуется использовать функцию «Генерация случайных чисел» (рис. 1)

Рис. 1. Имитация с использованием генерации случайных чисел.

Для осуществления имитации рекомендуется использовать нормальное распре-деление, так как практика риск-анализа показала, что именно оно встречается в по-давляющем большинстве случаев. Количество имитаций может быть сколь угодно большим и определяется требуемой точностью анализа. В данном случае ограни-чимся 500 имитациями.

Таблица 4

Имитация

| № п. п. | NPV (тыс. руб.) |

| 1 | 15940,14853 |

| 2 | 15951,41663 |

| 3 | 15947,78512 |

| 4 | 15953,94136 |

| 5 | 15951,61013 |

| 6 | 15950,67133 |

| 7 | 15949,48875 |

| 8 | 15955,30642 |

| 9 | 15954,1289 |

| 10 | 15953,20001 |

| … | … |

| И т. д. | 500 имитаций |

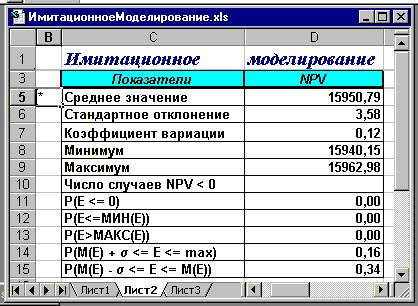

На основе полученных в результате имитации данных, используя стандартные функции MS Excel проводим экономико-статистический анализ (рис 2).

Рис. 2. Экономико-статистический анализ результатов имитации

Имитационное моделирование продемонстрировало следующие результаты:

- Среднее значение NPV составляет 15950,79 тыс. руб.

- Минимальное значение NPV составляет 15940,15 тыс. руб.

- Максимальное значение NPV составляет 15962,98 тыс. руб.

- Коэффициент вариации NPV равен 12%

- Число случаев NPV

- Вероятность того, что NPV будет меньше нуля равна нулю.

- Вероятность того, что NPV будет больше максимума также равна нулю.

- Вероятность того, что NPV будет находится в интервале [M(E) + s; max] равна 16%.

- Вероятность того, что NPV будет находиться в интервале [M(E) – s; [M(E)] равна 34%.

Оценим риск данного инвестиционного проекта.

Для расчёта цены риска в данном случае используем показатель среднеквадра-тического отклонения – s, и матожидания – М (NPV). В соответствии с правилом «трёх сигм», значение случайной величины, в данном случае – NPV, с вероятностью близкой 1 находится в интервале [М-3s; М+3s]. В экономическом контексте это правило можно истолковать следующим образом:

- вероятность получить NPV проекта в интервале [15950,79-3,58 ; 15950,79 +3,58] равна 68%;

- вероятность получить NPV проекта в интервале [15950,79-7,16 ; 15950,79 +7,16] равна 94%;

- вероятность получить NPV проекта в интервале [15950,79-10,74 ; 15950,79 +10,74] близка к единице, т.е. вероятность того, что значение NPV проекта будет ниже 15 940,05 тыс. руб. (15950,79-10,74) стремится к нулю.

Таким образом, суммарная величина возможных потерь характеризующих дан-ный инвестиционный проект, составляет 10,74 тыс. руб. (что позволяет говорить о высокой степени надёжности проекта).

Иначе говоря, цена риска данного ИП составляет 10,74 тыс. рублей условных потерь, т.е. принятие данного инвестиционного проекта влечёт за собой возмож-ность потерь в размере не более 10,74 тыс. руб.

Риск-анализ инвестиционного проекта методом сценариев

Для сравнения проведём риск-анализ того же инвестиционного проекта методом сценариев. Рассмотрим возможные сценарии реализации инвестиционного проекта. В данном случае их будет только три:

Таблица 5

Исходные данные

| Сценарии | Наилучший | Вероятный | Наихудший |

| Вероятности | 0,05 | 0,9 | 0,05 |

| Тариф (руб.) | 370 | 187,9 | 187,9 |

| Себестоимость(руб.) | 95,40 | 53,37 | 81.73 |

| NPV(руб.) | 43163,00 | 14790,00 | 9634,00 |

Построение сценариев и расчёт NPV по вариантам осуществлялся с учетом того факта, что себестоимость 1Гкал, вырабатываемой локальной котельной и тариф за централизованное отопление в значительной степени коррелируют друг с другом, поскольку обе эти величины зависят от одних и тех же факторов, как то эксплуата-ционные расходы и зарплата обслуживающего персонала.

Экономико-статистический анализ данных метода сценариев показан на рис.3

Рис. 3. Экономико-статистический анализ данных метода сценариев.

Сценарный анализ продемонстрировал следующие результаты:

- Среднее значение NPV составляет 15950,85 руб.

- Коэффициент вариации NPV равен 40 %.

- Вероятность того, что NPV будет меньше нуля 1 %.

- Вероятность того, что NPV будет больше максимума равна нулю.

- Вероятность того, что NPV будет больше среднего на 10 % равна 40 %.

- Вероятность того, что NPV будет больше среднего на 20 % равна 31%.

Анализируя полученные результаты, отмечаем, что метод сценариев даёт более пессимистичные оценки относительно риска инвестиционного проекта. В частно-сти коэффициент вариации, определённый по результатам этого метода значитель-но больше, чем в случае с имитационным моделированием.

Рекомендуется использовать сценарный анализ только в тех случаях, когда количе-ство сценариев конечно, а значения факторов дискретны. Если же количество сце-нариев очень велико, а значения факторов непрерывны, рекомендуется применять имитационное моделирование.

Следует отметить, что, используя сценарный анализ можно рассматривать не только три варианта, а значительно больше. При этом можно сочетать сценарный анализ с другими методами количественного анализа рисков, например, с методом дерева решений и анализом чувствительности, как это продемонстрировано в сле-дующем примере.

Анализ рисков бизнес-плана ТК «Корона». Установим ключевые факторы проекта, оказывающие значительное влияние на показатель эффективности – NPV. Для этого проведём анализ чувствительности по всем факторам в интервале от -20% до +20% и выберем те из них, изменения которых приводят к наибольшим измене-ниям NPV (рис. 4)

Рис. 4. Анализ чувствительности в Project Expert

В нашем случае это факторы: ставки налогов; объём сбыта, цена сбыта.

Рассмотрим возможные ситуации, обусловленные колебаниями этих факто-ров. Для этого построим «дерево сценариев».

Рис. 5. Дерево сценариев

Ситуация 1: Колебания налоговых ставок Вероятность ситуации = 0,3

Ситуация 2: Колебания объёма сбыта Вероятность ситуации = 0,4

Ситуация 3: Колебания цены сбыта Вероятность ситуации = 0,3

Рассмотрим также возможные сценарии развития этих ситуаций.

Ситуация 1: Колебания налоговых ставок Вероятность ситуации = 0,3

Сценарий 1: Снижение налоговых ставок на 20%

Вероятность сценария в рамках данной ситуации = 0,1

Общая вероятность сценария =0,1*0,3=0,03

Сценарий 2: Налоговые ставки остаются неизменными

Вероятность сценария в рамках данной ситуации = 0,5

Общая вероятность сценария =0,5*0,3=0,15

Сценарий 3: Повышение налоговых ставок на 20%

Вероятность сценария в рамках данной ситуации = 0,4

Общая вероятность сценария =0,4*0,3=0,12

Ситуация 2: Колебания объёма реализации Вероятность ситуации = 0,4

Сценарий 4: Снижение объёма реализации на 20% Р=0,25*0,4=0,1

Сценарий 5: Объёма реализации не изменяется Р=0, 5*0,4=0,2

Сценарий 6: Увеличение объёма реализации на 20% Р=0,25*0,4=0,1

Ситуация 3: Колебания цены реализации Вероятность ситуации = 0,3

Сценарий 7: Снижение цены реализации на 20% Р=0,2*0,3=0,06

Сценарий 8: Цена реализации не изменяется Р=0, 5*0,3=0,15

Сценарий 9: Увеличение цены реализации на 20% Р=0,3*0,3=0,09

По каждому из описанных сценариев определяем NPV ( эти значения были рассчитаны при анализе чувствительности), подставляем в таблицу и проводим ана-лиз сценариев развития.

Таблица 6

| Ситуация | 1 | ||

| Сценарии | 1 | 2 | 3 |

| Вероятности | 0,03 | 0,15 | 0,12 |

| NPV | 78 310 414 | 68 419 353 | 59 397 846 |

Таблица 7

| Ситуация | 2 | ||

| Сценарии | 4 | 5 | 6 |

| Вероятности | 0,1 | 0,2 | 0,1 |

| NPV | 48 005 666 | 68 419 353 | 88 833 040 |

Таблица 8

| Ситуация | 3 | ||

| Сценарии | 7 | 8 | 9 |

| Вероятности | 0,06 | 0,15 | 0,09 |

| NPV | 47 901 966 | 68 419 353 | 88 936 739 |

Рис. 6. Итоговая таблица сценарного анализа

Проведённый риск-анализ проекта позволяет сделать следующие выводы:

- Наиболее вероятный NPV проекта (68 249 026 тыс. руб.) несколько ниже, чем ожидают от его реализации (68 310 124 тыс. руб.)

- Несмотря на то, что вероятность получения NPV меньше нуля равна нулю, проект имеет достаточно сильный разброс значений показателя NPV, о чем говорят коэффициент вариации и величина стандартного отклонения, что характеризует данный проект как весьма рискованный. При этом несомненными факторами риска выступают снижение объёма и цены реализации.

- Цена риска ИП в соответствии с правилом «трёх сигм» составляет 3*25 724 942 = 77 174 826 тыс. руб., что превышает наиболее вероятный NPV проекта (68 249 026 тыс. руб.)

Цену риска можно также охарактеризовать через показатель коэффициент ва-риации (CV). В данном случае CV = 0,38. Это значит, что на рубль среднего дохода (NPV) от ИП приходится 38 копеек возможных потерь с вероятностью равной 68%.

Заключение

Эффективность применения разработанных авторами технологий инвестици-онного проектирования обусловлена тем, что они могут быть легко реализованы обычным пользователем ПК в среде MS Excel, а универсальность математических алгоритмов, используемых в технологиях, позволяет применять их для широкого спектра ситуаций неопределённости, а также модифицировать и дополнять другими инструментами.

Практика применения предлагаемого инструментария в Нижегородской об-ласти продемонстрировала его высокую надежность и перспективность. Экономиче-ский эффект от внедрения новых проектных технологий выражается в снижении размера резервных фондов и страховых отчислений, необходимость которых обу-словлена наличием рисков и неопределённостью условий реализации проекта.

Опыт применения данных алгоритмов может найти широкое применение во всех регионах России и быть использован как для проектирования ИП предприятий, независимо от их форм собственности и отраслевой принадлежности, так и финан-совыми учреждениями для анализа эффективности этих проектов.

д.э.н., профессор Дмитриев М. Н.

к.э.н. Кошечкин С.А.

16.03.2001

Автор: д.э.н., профессор Дмитриев М. Н.

к.э.н. Кошечкин С.А.

Целями любого предприятия независимо от формы собственности являются получение прибыли и наращивание экономического потенциала. Инвестиции являются инструментом достижения этих целей, но каждое инвестиционное решение — для того, чтобы быть успешным, — должно основываться на результатах инвестиционного анализа.

Что такое инвестиционный анализ и кому он необходим

Инвестиционный анализ — это комплекс методических и практических приемов и методов разработки, обоснования и оценки целесообразности осуществления инвестиций с целью принятия инвестором эффективного решения.

Цель инвестиционного анализа

Цель инвестиционного анализа состоит в объективной оценке целесообразности осуществления краткосрочных и долгосрочных инвестиций, а также разработке базовых ориентиров инвестиционной политики компании.

Задачи инвестиционного анализа

Грамотно и своевременно проведенный инвестиционный анализ позволяет решить следующие задачи:

- Оценить реальную потребность в инвестировании и наличие необходимых условий для реализации инвестиций.

- Выбрать оптимальные инвестиционные решения, с помощью которых можно укрепить конкурентоспособность компании с учетом ее тактических и стратегических целей.

- Выявить все факторы, способные оказать влияние на фактические результаты инвестирования и их отклонение от запланированных.

- Оценить приемлемые для инвестора параметры риска и доходности при инвестировании. Если потенциальная прибыль и сроки окупаемости устраивают инвестора, можно начинать инвестирование, если нет — проект может быть свернут еще на предынвестиционной стадии.

- Разработать рекомендации и мероприятия по постинвестиционному мониторингу для улучшения качественных и количественных показателей деятельности компании.

Функции инвестиционного анализа

- Разработка упорядоченной структуры сбора данных, которая бы обеспечила эффективную координацию мероприятий при выполнении инвестиционных проектов.

- Оптимизация процесса принятия решений на основе анализа альтернативных вариантов, определения очередности выполнения мероприятий и выбора оптимальных для инвестиций технологий.

- Четкое определение организационных, финансовых, технологических, социальных и экологических проблем, возникающих на различных стадиях реализации инвестиционных проектов.

- Содействие принятию компетентных решений о целесообразности использования инвестиционных ресурсов.

Инвестиционный анализ предполагает создание четкой схемы организации всего проекта — от его начального этапа до получения прибыли и достижения запланированной нормы рентабельности. На начальной стадии производится сбор информации о сфере инвестирования, данные анализируются, и на их основе формируется структура инвестиционного проекта. При выявлении факторов риска и недостатков принимаются меры по их устранению или минимизации.

Субъекты инвестиционного анализа

Чаще всего к инвестиционному анализу обращается сам инвестор (собственник компании или ее руководство). Приоритетными направлениями анализа в этом случае будут доходность вложенного капитала, финансовая устойчивость компании в связи с потенциальным влиянием на нее инвестиционных проектов.

Вторая группа заинтересованных лиц — акционеры (собственники) компаний, стремящиеся привлечь инвесторов. В этом случае инвестиционный анализ проводится для того, чтобы определить, насколько конкретный бизнес привлекателен для инвесторов и какие шаги следует предпринять, чтобы увеличить эту привлекательность.

Инвестиционный анализ может быть интересен и контрагентам компании, поскольку позволяет им понять способность организации выполнять договорные обязательства с позиции оценки возможного изменения ее финансового состояния, вызванного инвестиционной деятельностью.

К целевой аудитории также относятся и кредиторы компании, поскольку для них инвестиционный анализ интересен в первую очередь с точки зрения ее кредитоспособности, платежеспособности и ликвидности баланса.

Наконец, заинтересованными могут быть представители государственных органов — в случае принятия решения об осуществлении бюджетного финансирования.

Объекты инвестиционного анализа

В современной оценочной практике существует несколько видов инвестиционной оценки, и выбор того или иного вида зависит от ряда факторов — цели исследования, его объема и глубины, периода проведения и типа планируемых инвестиций. Рассмотрим обзорно основные виды инвестиционного анализа, классифицированные по различным признакам.

По типу инвестиций

Объекты инвестиционного анализа можно разграничить в зависимости от того, осуществляется ли анализ реальных инвестиций или финансовых инвестиций.

Объекты реальных инвестиций могут быть разными по характеру. Типичным объектом капиталовложений могут быть затраты на земельные участки, здания, оборудование. Помимо затрат на разного рода приобретения предприятию приходится также производить другие многочисленные затраты, которые дают прибыль через длительный период времени. Такими затратами являются, например, инвестиции в исследования, совершенствование продукции, рекламу, сбытовую сеть, реорганизацию предприятия и обучение персонала. Таким образом, объектами анализа реальных инвестиций являются отдельные проекты или их комбинации, включая капиталовложения в строящиеся, реконструируемые или расширяемые предприятия, здания, сооружения (основные фонды); объекты природопользования; нематериальные активы; земельные участки и оборотные активы.

В анализе финансовых инвестиций в качестве объектов анализа выступают различные организационно-правовые и финансовые аспекты инвестирования в ценные бумаги (корпоративные акции и облигации, государственные обязательства, векселя Центрального банка).

По объекту анализа

Анализ компании в целом, без вычленения из нее отдельных подразделений или направлений хозяйственной деятельности. При таком анализе может быть получена объективная и комплексная картина эффективности инвестиций в фирме и при необходимости разработаны пути ее оптимизации. Этот метод анализа чаще применяется в отношении капитальных инвестиций, которые способны повлиять на рыночные позиции компании, например, в случае диверсификации деятельности.

Анализ отдельных инвестиционных событий. Обычно применятся в случаях, когда необходимо финансировать локальные проекты, например покупку оборудования, проведение исследований с целью совершенствования продукции и так далее.

По периодам анализа

Предынвестиционный — это анализ на этапе от предварительного исследования до принятия окончательного решения о вложениях в тот или иной проект. Он может являться как одним из этапов комплексного анализа, так и самостоятельным видом, которым можно ограничиться при недолгосрочном инвестировании на относительно небольшие суммы.

Текущий, или оперативный — проводится для контроля соответствия текущих показателей плановым и для оперативной корректировки инвестиционной деятельности. Может выполняться периодически и охватывать лишь небольшой временной период.

Постинвестиционный, или ретроспективный, анализ за выбранный отчетный период — месяц, квартал или год. С помощью ретроспективного анализа удается тщательнее изучить инвестиционную позицию и результаты инвестиционной деятельности организации, благодаря наличию завершенных отчетных материалов статистического и бухгалтерского учета.

По объему аналитического исследования

Полный анализ. Он проводится с целью изучения абсолютно всех аспектов инвестиционной деятельности компании, а также всех характеристик инвестиционных позиций предприятия.

Трендовый, или тематический, анализ ограничивается изучением отдельных направлений инвестиционной деятельности — состояния инвестиционного портфеля, эффективности реализации отдельных проектов, оптимальности формирования источников инвестиционных ресурсов и так далее.

По глубине аналитического исследования

Экспресс-анализ, или укрупненный анализ. Для него используются стандартные алгоритмы расчета основных аналитических показателей инвестиционной деятельности компании на основе данных финансовой отчетности за тот или иной период.

Фундаментальный анализ. Представляет собой факторное исследование показателей динамики объемов инвестиционной деятельности.

По организации процедуры

Внутренний анализ проводится собственными инвестиционными менеджерами компании совместно с ее владельцами. Для анализа используются все имеющиеся информативные показатели. При этом результаты внутреннего анализа нередко представляют собой коммерческую тайну.

Внешний анализ проводят работники аудиторских фирм, банков, страховых компаний с целью изучения результатов правильности отображения результатов инвестиционной деятельности компании и их влияния на финансовое состояние.

Классификация инвестиционных проектов:

- по масштабу инвестиций: мелкие, традиционные, крупные, мегапроекты;

- по поставленным целям: снижение издержек, снижение риска, доход от расширения, выход на новые рынки сбыта, диверсификация деятельности, социальный эффект, экологический эффект;

- по степени взаимосвязи: независимые, альтернативные, взаимосвязанные.

- по степени риска: рисковые, безрисковые;

- по срокам: краткосрочные, долгосрочные.

Когда нужно проводить анализ?

Инвестиционный анализ можно разделить на две категории:

- Предметный анализ. Исследование проводится до начала сделки. Оно принципиально для принятия решения о целесообразности инвестирования. В процессе осуществляется анализ всех аспектов, которые могут повлиять на ход инвестирования. Предметный анализ предполагает формирование целей инвестирования и задач. Рассчитывается степень риска. Определяется социальная значимость проекта и стратегия по управлению им.

- Временный анализ. Проводится на протяжении всего инвестиционного проекта.

ВАЖНО! Инвестиционный анализ является некраткосрочной мерой, но динамическим мероприятием. Его проведение в процессе реализации проекта позволяет скорректировать задачи и цели, повысить эффективность.

Жизненный цикл инвестиционного проекта может быть разделен на 3 базовые стадии: прединвестиционную, инвестиционную и эксплуатационную.

Начальная (прединвестиционная) стадия обычно подразделяется на прединвестиционные исследования и разработку проектно-сметной документации, планирование проекта и подготовку к строительству. При проведении прединвестиционной стадии, как правило, выделяют следующие три фазы:

- изучение инвестиционных возможностей проекта;

- предпроектные исследования;

- оценка осуществимости инвестиционного проекта.

Инвестиционная (строительная) стадия заключается в:

- проведении торгов и заключении контрактов, организации закупок и поставок, подготовительных работах;

- строительно-монтажных работах;

- завершении строительной фазы проекта.

Эксплуатационная стадия включает в себя эксплуатацию, ремонт, развитие производства и закрытие проекта.

Порядок проведения анализа

Можно выделить следующие этапы инвестиционного анализа:

- Формирование информационной основы. Собираются сведения, на основании которых будет выполняться анализ.

- Проведение предварительного исследования. В частности, проводится предварительный анализ внешних факторов, условий инвестиционной среды.

- Оценка внешних факторов. На этом этапе исследуется сам рынок, внешние параметры, которые могут оказывать влияние на инвестиционную привлекательность.

- Исследование объема свободных средств в компании. Нужно это для того, чтобы определить размер денежных средств, которые будут направлены на инвестирование. На этом этапе также исследуется потенциал организации.

- Исследование экономической стабильности.

- Создание заключения об инвестиционном проекте, основанного на комплексе факторов.

- Проведение сравнительного анализа.

Этапы анализа могут варьироваться в зависимости от цели проведения исследования.

Методы анализа инвестиционных проектов

Специалисты-оценщики для решения конкретных задач в процессе инвестиционного анализа используют разные методы, позволяющие получать количественную оценку инвестиционной деятельности с точки зрения ее отдельных аспектов как в статике, так и в динамике:

Горизонтальный, или трендовый, метод. В процессе использования этого метода проводится расчет темпов роста инвестиционных показателей за определенный отрезок времени — месяца, квартала или года. Метод применяется для исследования показателей отчетного периода и сравнения их с предшествующим периодом, для проведения аналитических изысканий по определению динамики роста в разное время. Для сопоставления могут быть взяты показатели за предыдущий отрезок времени или аналогичный период прошлого года, например, данные первого квартала отчетного периода сравнивают с аналогичными показателями первого квартала прошлого года. Результаты трендового анализа рекомендуется оформлять в виде графиков, чтобы облегчить определение линии тренда.

Вертикальный, или структурный, метод. В процессе этого анализа рассчитывается удельный вес отдельных показателей инвестиционной деятельности компании. Обычно вертикальный метод используется для анализа инвестиций, инвестиционных ресурсов и денежных потоков по инвестиционной деятельности. Результаты, полученные с помощью вертикального метода, также оформляются графически.

Сравнительный метод представляет собой рассмотрение и сопоставление одинаковых показателей в разных группах. Например, сравнение данных инвестиционной деятельности компании и среднеотраслевых показателей или отчетных показателей с плановыми. Метод лежит в основе мониторинга текущей инвестиционной деятельности компании. В процессе анализа выявляется степень отклонения отчетных показателей от нормативных, выясняются причины этих отклонений и формируются рекомендации по корректировке.

Коэффициентный метод (анализ) базируется на расчете соотношения различных абсолютных показателей инвестиционной деятельности компании между собой. В процессе проведения анализа определяются относительные показатели инвестиционной деятельности и ее влияние на уровень финансового состояния компании. Чаще всего в инвестиционном анализе используют коэффициенты оценки рентабельности инвестиционной деятельности, оборачиваемости операционных активов и инвестированного капитала, коэффициенты оценки финансовой устойчивости.

Интегральный метод. Обычно используется при покупке ценных бумаг для формирования объема чистых вложений в объект инвестирования. С помощью этого метода можно за счет подбора «эффективного портфеля» снизить уровень риска и улучшить соотношение рассматриваемых показателей в пользу прибыльности. Моделирование происходит с помощью специальных компьютерных программ.

Выбор метода анализа инвестиционной деятельности зависит от того, какие именно показатели требуется исследовать в ходе процедуры. Нередко оценщики используют все методы анализа одновременно, особенно в тех случаях, когда требуется получить комплексную картину.

Для различных типов инвестиций предназначены различные методы анализа.

Анализ реальных инвестиций

Реальные инвестиции отличаются от финансовых. Отличия определяют используемые методы. Рассмотрим их:

- Доход от реальных инвестиций можно ожидать только в долгосрочной перспективе (год или больше).

- Объем реальных инвестиций достаточно большой.

- Реальные инвестиции обычно имеют непосредственную связь с долгосрочными целями компании.

Все рассматриваемые отличия должны быть учтены при проведении анализа. Исследование проводится по двум направлениям:

- Исследование экономической эффективности вкладов.

- Определение степени рисков.

Исследование экономической эффективности вкладов проводится такими способами, как:

- Учетная оценка. Основана на текущей оценке значений проекта. При этом не учитывается такой фактор, как время. Учетная оценка характеризуется простотой, а также наглядностью. Однако рассматриваемый метод считается вспомогательным.

- Динамический метод. Оценка проводится с учетом такого фактора, как время. Метод считается более точным.

Для оценки степени рисков применяются различные математические методы.

Анализ финансовых инвестиций

Анализ финансовых инвестиций может выполняться множеством методов. Рассмотрим основные из них:

- Фундаментальный. Основная цель этого метода – оценка привлекательности ценных бумаг, динамика изменения их стоимости. В процессе анализируется глобальный рынок, отдельные отрасли. Данный метод позволяет исследовать фундаментальные вопросы.

- Технический. В его рамках формируется прогноз относительно стоимости ценных бумаг. Прогноз основывается на изменении цен в прошлом. Технический анализ позволяет определить оптимальный момент для покупки и реализации бумаг.

- Портфельный. В процессе осуществляется анализ инвестиционного портфеля. Основная цель метода – исследование соотношения значений доходности и риска, выбор оптимального портфеля.

Методы могут использоваться как по отдельности, так и в комплексе.